Egy bank mérlege

A bank mérlege különbözik a társaság mérlegétől, és csak a bankok készítik el a Bank szabályozó hatóságainak felhatalmazása alapján annak érdekében, hogy tükrözzék a bank nyeresége és kockázata, valamint pénzügyi kockázata közötti kompromisszumot. Egészség.

A bankok mérlege eltér a többi szektortól és vállalattól. A bank pénzügyi kimutatásának számos olyan jellemzője van, amely kiemeli a bankok mérlegének és eredménykimutatásának elkészítését. Az árbevételt nem olyan arányok alapján mérik, mint az értékesítési forgalom és a követelések forgalma. Miután a befektetők jól érzik magukat a terminológiában, és megértik a kijelentéseket, elemi számukra a trendek elemzése és az állítások megértése.

Példa a bankok mérlegére

Az alábbiakban bemutatjuk a Goldman Sachs 2017. és 2016. évi konszolidált mérlegét az éves 10 000-ből

Mérleg eszközök

forrás: Goldman Sachs SEC Filings

- Megjegyezzük, hogy a bank mérlegfőösszege eltér attól, amit általában más szektorokban látunk, például a feldolgozóiparban stb.

- A legfontosabb kiemelés az, hogy a banki eszközök közé tartoznak a megvásárolt értékpapírok, kölcsönök, pénzügyi eszközök stb.

Mérlegkötelezettségek

- A Bank mérlegfőösszeg-szakasza nagyon eltér a szokásos kötelezettségektől (rövid lejáratú kötelezettségek, hosszú lejáratú kötelezettségek stb.).

- Itt a legfontosabb megjegyzendő feltételek a betétek, a visszavásárlási megállapodások szerinti értékpapírok, rövid és hosszú lejáratú kölcsönök stb.

A banki mérleg elemei

A fenti bank mérlegének fő elemei a következők:

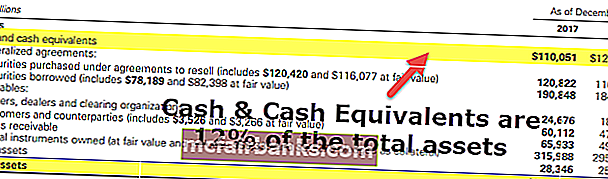

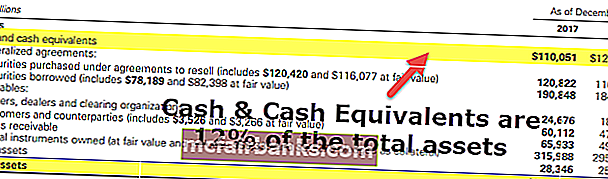

# 1 - Készpénz

- Más szektorok esetében a nagy mennyiségű készpénz birtoklása az alternatív költségek veszteségének számít. De a banki mérleg esetében a készpénz jövedelemforrás, és betéten tartják. Előfordul, hogy a bankok készpénzt is tartanak más bankok számára, és a bankok egyik jelentős szolgáltatása az igény szerinti készpénz biztosítása.

- Üzletének jellege és a szabályozási normák szerint is a bankoknak minimális mennyiségű likvid készpénzzel kell rendelkezniük. Leggyakrabban a bankok többlettartalékot tartanak a nagyobb biztonság érdekében. A Goldman Sachs jelentős összegű készpénz-egyenleggel rendelkezik.

- 2017-ben egyenlegének ~ 12% -a volt készpénzben és egyenértékben. Ez alapvető fontosságú a befektetők számára, mivel nő az esélye a nagyobb összegű osztalék vagy részvény visszavásárlásának

# 2 - Értékpapírok

- Ezek az instrumentumok általában rövid lejáratúak, és a bankok hozamot hoznak létre az ilyen típusú befektetésekből. A bankok az USA kincstáraival és önkormányzati kötvényekkel rendelkeznek.

- Ezek az értékpapírok likvidek és könnyen eladhatók a másodlagos piacon, ezért másodlagos tartalékként nevezik őket. A Goldman növelte értékpapír-befektetését 2017-ben.

# 3 - Hitelek

A pénzkölcsön és a kamatszerzés a bank elsődleges feladata. A bank kenyérének és vajjának nevezhető.

- A befektető szempontjából a hitelek növekedése elengedhetetlen tényező a bank növekedéséhez. A hitelek növekedésével együtt figyelemmel kell lenni a bankbetétekre is. A hitelek növekedése önmagában nem elegendő. Meg kell jegyezni a hitelezők minőségét. A hitelezők gyenge minősége a nemteljesítési ráták növekedéséhez és a bankok veszteségéhez vezethet.

- Széles körben a bankok személyi és jelzálogkölcsönöket nyújtanak. A személyi kölcsönöket mindenféle biztosíték nélkül adják, ezért ezeknek a hiteleknek a kamatai továbbra is magasak. Jelzálogkölcsönök esetében a kölcsönt jelzálog ellenében adják, és a kamat alacsonyabb. De ha a hitelfelvevő nem teljesíti hitelét, akkor a bank a megállapodás alapján igényli a jelzálogkölcsönt.

- A bankok üzleti hiteleket, ingatlanhiteleket is nyújtanak, amelyek magukban foglalják, de nem kizárólagosan a lakossági hiteleket, a lakáscélú hiteleket és a kereskedelmi jelzálogkölcsönöket, a fogyasztási hiteleket és a bankközi kölcsönöket.

# 4 - Betétek

- A betétek a bankok mérlegének kötelezettségrészébe tartoznak, és a bank számára is elsősorban a leglényegesebb kötelezettségeket jelentik. Ez magában foglalja a pénzpiacot, a megtakarításokat és a folyószámlát, és rendelkezik kamat- és nem kamatozó számlákkal.

- A betéteket kötelezettségnek tekintik, de döntő fontosságúak a bank hitelképességének meghatározásában is. Ha a banknak nincs elegendő betéte, akkor nem tud hitelezni, és a hitel növekedése is gátat szab. Előfordulhat, hogy a bankoknak adósságot kell vállalniuk, hogy teljesítsék a hitelnövekedést, ami többe kerül nekik, mint a kölcsönöknél esetlegesen kapott ráta.

- Ez a bankok számára sem fenntartható módon növelheti hiteleit. Egy bizonyos idő elteltével az adósság összege eléri azt a szintet, hogy a bank nem kap hitelt, és ha a bank nem fizet be a befizetéseiből, az összeomláshoz vezet.

- A bankok ezeket a kötelezettségeket több jövedelem megszerzésére használják fel, ami további jövedelmet jelent számukra. Azáltal, hogy ezeket a betéteket magánszemélyek kölcsönének finanszírozására fordítják, a bankok képesek lesznek felhasználni ezt a további tőkét annak érdekében, hogy megszerezzék azokat a többletjövedelmeket, amelyeket egyébként a tőke révén megszerezhettek volna.

- A bankoknak a mérlegben is van fedezet a veszteségek fedezésére, és ezen összeg változása a gazdasági feltételeken alapul.

A banki eszközök értékelésének számviteli szabályai

A tőkét az összes eszköz, az összes kötelezettség levonásával (más néven nettó vagyon) határozza meg. A legutóbbi változások azonban megváltoztatták ezt a meghatározást, és bonyolulttá tették a bank nettó vagyonának valódi értékének meghatározását.

A 2009 utáni válság után a kormány konkrét kezdeményezéseket tett a bankrendszerbe vetett hit helyreállítása érdekében. A Pénzügyi Számviteli Standard Testület lehetővé tette a bankok számára, hogy valós értéken értékeljék eszközeiket. A bankok most is megengedhetik a bevételek nyilvántartását az eredménykimutatásban, ha az adósság piaci értéke csökken. Ez a változás azért van, mert a bank megvásárolhatja adósságát a piacon, és csökkentheti az adósság összegét.

Fontos mutatók a bankok mérlegelemzésében

A „mulasztás” kifejezés a kamat- vagy fizetési kötelezettségek elmulasztását jelenti. A bankok általában nem teljesítési arányt alkalmaznak, amely százalékos érték azt jelzi, hogy a hitelre adott hitelek száma várhatóan kudarcot vall. Ez az összehasonlítás segít megérteni, hogy a bank rendelkezik-e elegendő pénzeszközzel a jövőbeni esetek kielégítésére

A széles körben használt arányok a következők:

- Nem teljesítő hitelek / ügyfélhitelek

- Nem teljesítő hitelek / ügyfélhitelek + fedezet

- Nem teljesítő hitelek / Átlagos összes eszköz

- Saját források / Átlagos összes eszköz

A nem teljesítő eszközöket vagy a hitel / hitel arányt használják a bank teljes hitelállományának általános minőségének mérésére. A nem teljesítő hitelek azok, amelyeknél a kamat meghaladja a 3 hónapot

A harmadik arány különösen jelentős azoknál az intézményeknél, amelyek már rosszul vannak. Amikor ez az arány átlép egy referenciaértéket, a fizetésképtelenség erős jelének tekintik

A magasabb negyedik arány azt jelzi, hogy a bank erősen tőkeáttétellel rendelkezik, és alacsonyabb a védelem a fent említett hitelek késedelmeivel szemben az eszköz oldalon