Képlet a határidős árfolyam kiszámításához

A határidős kamatképlet segít megfejteni a hozamgörbét, amely grafikusan ábrázolja a különböző lejárati periódusú kötvények hozamait. Kiszámítható az azonnali kamatláb alapján a további jövőbeli dátum és egy közelebbi jövőbeli dátum, valamint a további jövőbeli és a közelebbi jövőbeli dátumig eltelt évek száma alapján.

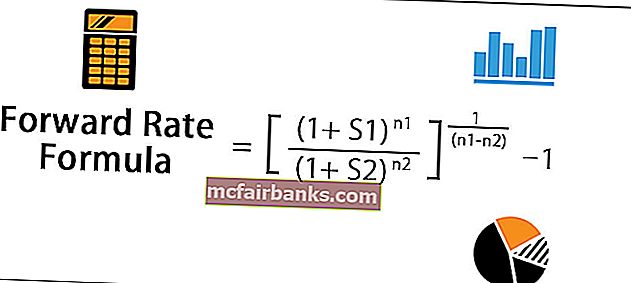

Forward Rate = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) - 1ahol S 1 = azonnali kamat egy további jövőbeli dátumig,

- S 2 = azonnali kamatláb egy közelebbi jövőbeli dátumig, n 1 = az évek száma egy további jövőbeli dátumig,

- n 2 = A közelebbi jövő dátumáig eltelt évek száma

A képlet jelölése jellemzően F (2,1), ami két év múlva egyéves kamatot jelent.

Forward Rate kalkuláció (lépésről lépésre)

A következő lépések segítségével származtatható:

- 1. lépés: Először határozza meg az azonnali kamatlábat az értékpapír vételének vagy eladásának további jövőbeli időpontjáig, és azt S 1 jelöli . Számítsa ki a sz. az év további jövőbeli dátumáig, és ezt n 1 jelöli .

- 2. lépés: Ezután határozza meg az azonnali kamatlábat ugyanazon értékpapír eladásának vagy vásárlásának legközelebbi jövőbeli időpontjáig, és ezt S 2 jelöli . Ezután számítsa ki a nem. az év közelebbi jövőbeli dátumáig, és ezt n 2 jelöli .

- 3. lépés: Végül a (n 1 - n 2 ) sz. évek után n 2 nem. év alatt látható. Forward rate = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) - 1

Példák

Ezt a Forward Rate Formula Excel sablont innen töltheti le - Forward Rate Formula Excel Template1. példa

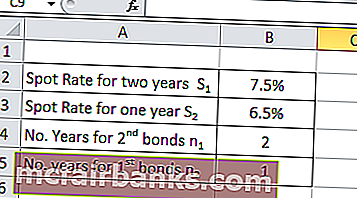

Vegyünk példát egy olyan vállalatról, a PQR Ltd-ről, amely a közelmúltban bocsátott ki kötvényeket, hogy pénzt gyűjtsön a következő két évben befejezendő projektjéhez. Az egyéves lejáratú kötvények befektetési megtérülésként 6,5% -ot, míg a kétéves lejáratú kötvények 7,5% -ot ajánlottak befektetési megtérülésként. A megadott adatok alapján egy év múlva számítsa ki az egyéves kamatlábat.

Adott,

- Az azonnali kamat két évre, S 1 = 7,5%

- Azonnali kamatláb egy évre, S 2 = 6,5%

- Évszám a 2. kötvénynél, n 1 = 2 év

- Évszám az első kötvényekre, n 2 = 1 év

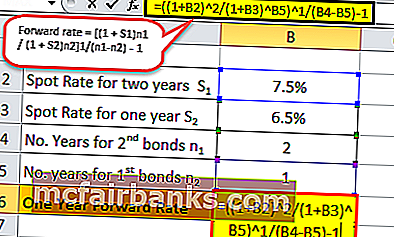

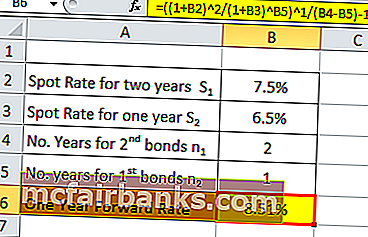

A fenti adatoknak megfelelően mostantól egyéves kamatlábat számolunk ki a POR kft.

Ezért az egyéves határidős kamatláb egy év múlva történő kiszámítása

F (1,1) = [(1 + S 1 ) n 1 / (1 + S 2 ) n 2 ] 1 / (n 1 -n 2 ) -

= [(1 + 7,5%) 2 / (1 + 6,5%) 1] 1 / (2-1) - 1

Egy év FR egy év múlva = 8,51%

2. példa

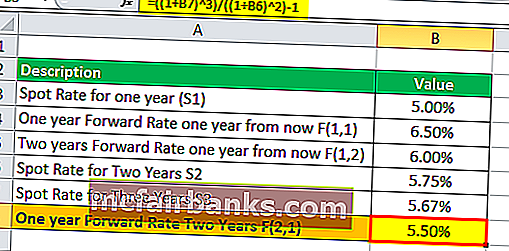

Vegyünk egy olyan brókercég példáját, amely több mint egy évtizede foglalkozik az üzleti életben. A cég a következő információkat nyújtotta be. A táblázat pillanatképet ad a határidős árfolyam részletes kiszámításáról.

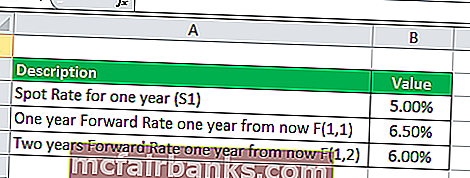

- Azonnali kamatláb egy évre, S 1 = 5,00%

- F (1,1) = 6,50%

- F (1,2) = 6,00%

A megadott adatok alapján számítsa ki az azonnali kamatlábat két évre és három évre. Ezután két év múlva számítsa ki az egyéves határidős kamatlábat.

- Adott, S 1 = 5,00%

- F (1,1) = 6,50%

- F (1,2) = 6,00%

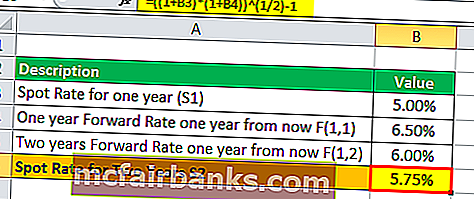

Ezért a kétéves azonnali kamatláb kiszámítható:

S 2 = [(1 + S 1 ) * (1 + F (1,1))] 1/2 - 1

= [(1 + 5,00%) * (1 + 6,50%)] 1/2 -

Spot árfolyam két évre = 5,75%

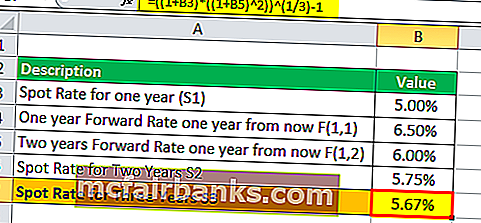

Ezért az azonnali kamatláb három évre történő kiszámítása

S 3 = [(1 + S 1 ) * (1 + F (1,2)) 2] 1/3 -

= [(1 + 5,00%) * (1 + 6,00%) 2] 1/3 -

Spot árfolyam három évre = 5,67%

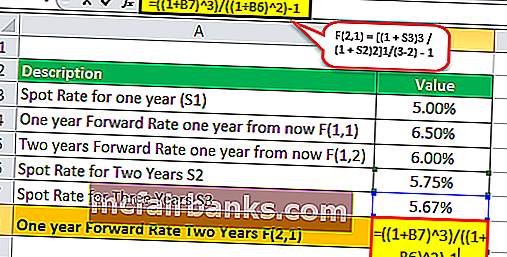

Ezért az egyéves határidős kamatláb két év múlva történő kiszámítása

F (2,1) = [(1 + S 3 ) 3 / (1 + S 2 ) 2] 1 / (3-2) -

= [(1 + 5,67%) 3 / (1 + 5,75%) 2] -

Relevancia és felhasználás

A határidős kamatláb arra az árfolyamra vonatkozik, amelyet a távoli jövő dátumától a közelebbi jövő dátumáig történő fizetés diszkontálásához használnak. Két jövőbeni spot kamat, azaz a további spot kamat és a szorosabb azonnali kamat közötti áthidaló kapcsolatnak is tekinthető. Ez annak értékelése, hogy a piac mit gondol a jövőben a változó futamidejű kamatlábakról.

Tegyük fel például, hogy Jack ma pénzt kapott, és meg akarja takarítani a pénzt, hogy mától egy évig ingatlant vásároljon. Most befektetheti a pénzt állampapírokba, hogy biztonságos és likvid legyen a következő évre. Ebben az esetben azonban Jacknek két választása van: vagy vásárolhat egy éven belül lejáró államkötvényt, vagy dönthet úgy, hogy vásárol egy másik, hat hónap múlva lejáró államkötvényt, majd újabb hatra fordítja a pénzt. -hónapos államkötvény, amikor az első lejár.

Abban az esetben, ha mindkét opció azonos befektetési megtérülést eredményez, akkor Jack közömbös lesz, és a két lehetőség egyikét választja. De mi van akkor, ha a felajánlott kamat magasabb egy hat hónapos kötvénynél, mint az egyéves. Ebben az esetben több pénzt fog keresni azzal, hogy most megveszi a hat hónapos kötvényt, és további hat hónapig átengedi azt. Most jön létre a hat hónapos kötvény hozamának kiszámítása hat hónap múlva. Ily módon segíthet Jacknek abban, hogy kihasználja a hozam ilyen időalapú változását.