Mi az effektív kamat módszer?

Az effektív kamat módszert alkalmazzák a kamatráfordítás elosztására a pénzügyi instrumentumok élettartama során, standard kamatláb és egy pénzügyi instrumentum piaci kamatlábának segítségével, annak elérése érdekében, hogy diszkonttal vagy prémiummal eladott eszköz névértékét felhalmozódás útján hozzák el. valamint a kamatkiadások szisztematikus és következetes alapon amortizálása a pénzügyi eszköz könyv szerinti értékére.

Ha a piaci kamatláb meghaladja a kuponkamatot, a kötvények kötvényeit diszkonton adják el, mivel a vevő hajlandó alacsonyabb árat fizetni, mint a kötvény piaci ára. Amikor a piaci kamatláb alacsonyabb, mint a kamatszelvény, a kötvények kötvényeit prémium értékben adják el. Ideális helyzetben a kamatláb pontosan megfelel a piaci kamatlábnak, vagyis a kötvény névértéken kerül kibocsátásra.

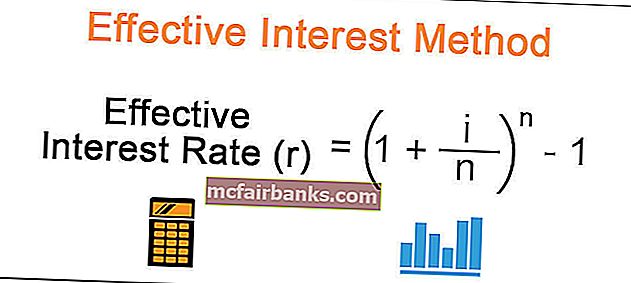

Hatékony kamat módszer képlete

Az effektív kamat módszer kiszámításának képlete a következő,

Tényleges kamatláb (r) = (1 + i / n) ^ n - 1Ahol,

i = kamatláb (kamatláb), n = évszakok száma. Ha a kamatot félévente fizetik, akkor az évek számát el kell osztani 2-vel.

Példák az effektív kamat módszerre

Az alábbiakban bemutatjuk az effektív kamat módszer kiszámításának példáit -

Ezt az effektív kamat módszer Excel sablonját itt töltheti le - Effektív kamat módszer Excel sablon

1. példa - Kedvezményes kötvény / kötvény

Kedvezményes áron kibocsátott pénzügyi eszköz azt jelenti, hogy a vevő kevesebbet fizetett, mint a pénzügyi eszköz névértéke. Ilyen esetekben a fizetett összeg és a kötvény könyv szerinti értéke közötti különbség diszkont, és amortizálódik a kötvény élettartama alatt. Minden pénzügyi eszköz olyan kamatlábat alkalmaz, amelyet kuponkamatnak neveznek, amelyet évente, félévente fizetnek a kötvénytulajdonosnak.

A kamatszelvény / kifizetett kamat és az amortizált diszkont különbsége a kötvény értékének növekedését jelenti. Lejáratkor a kötvény értékének elérték a kötvény névértékét, és kifizetik a kötvénytulajdonosnak. Tegyük fel, hogy 5 éves 100 000 dolláros kötvényt 9% -os féléves kuponral bocsátanak ki 10% -os piacon 96 149 dollárral január 17-én, kamatfizetésekkel júniusban és januárban.

Megoldás

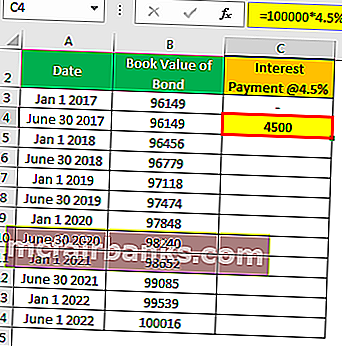

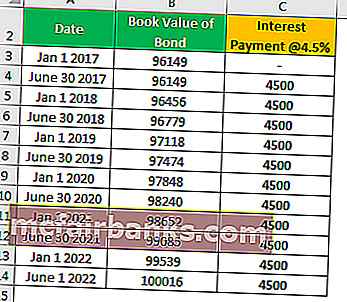

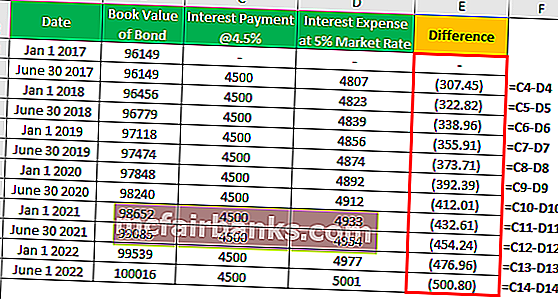

A kamatfizetés kiszámítása

- = 100000 * 4,5%

- = 4500

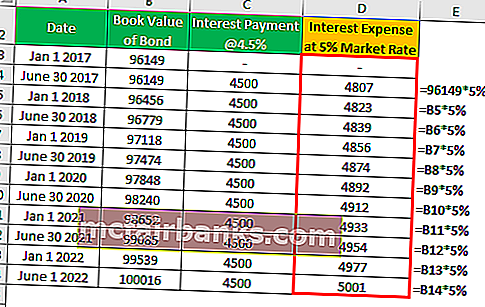

A kamatköltség kiszámítása

A különbség a következő lesz:

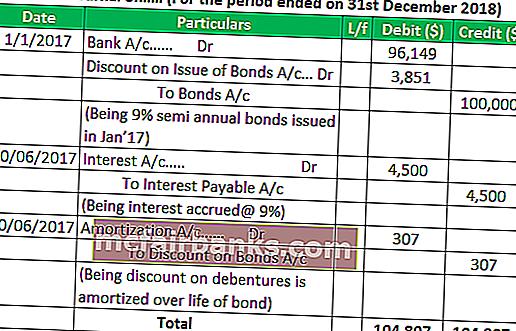

Kedvezményesen kibocsátott kötvények könyvelési bejegyzései

Minden évben hasonló pályázatokat fogunk benyújtani. A kötvény lejáratakor az A / c-t terhelik, a banki A / C-t pedig 100 000 USD-vel jóváírják.

2. példa - Kötvény / kötvény kibocsátva Premium-on

A prémiummal kibocsátott pénzügyi eszköz azt jelenti, hogy a vevő több értéket fizetett, mint a pénzügyi eszközök névértéke. Ilyen esetekben a fizetett összeg és a kötvény könyv szerinti értéke közötti különbség prémium, és amortizálódik a kötvény élettartama alatt. Minden pénzügyi eszköz olyan kamatlábat alkalmaz, amelyet kuponkamatnak neveznek, amelyet évente, félévente fizetnek a kötvénytulajdonosnak.

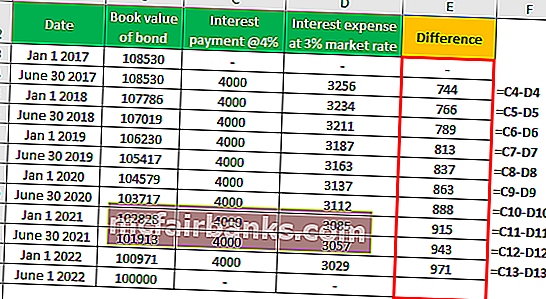

A kamatszelvény / befizetett kamat és az amortizált prémium közötti különbség a kötvény értékének amortizációja. Lejáratkor a kötvény könyv szerinti értéke eléri a kötvény névértékét, és kifizetik a kötvénytulajdonosnak. Tegyük fel, hogy 5 éves 100 000 dolláros kötvényt 6% -os féléves kuponral bocsátanak ki 8% -os piacon, 108 173 dollárt január 17-én, júniusban és januárban kamatfizetéssel.

Megoldás

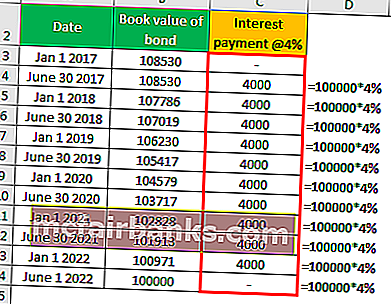

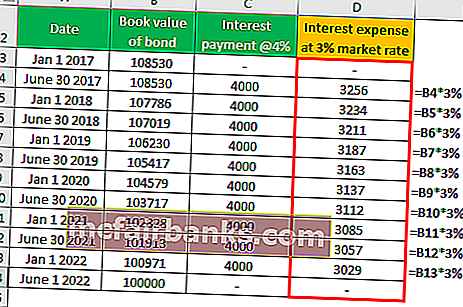

A kamatfizetés kiszámítása

A kamatköltség kiszámítása

A különbség a következő lesz:

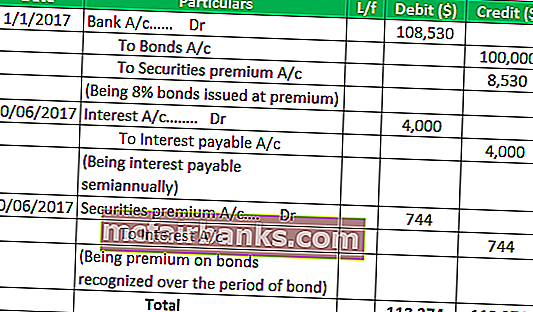

Prémiummal kibocsátott kötvények könyvelési bejegyzései

Minden évben hasonló pályázatokat fogunk benyújtani. A kötvény lejáratakor az A / c-t terhelik, a banki A / C-t pedig 100 000 USD-vel jóváírják.

3. példa - Kötvény / kötvény, a Par

A névértéken kibocsátott pénzügyi eszköz azt jelenti, hogy a vevő a pénzügyi eszközök pontos értékét fizette. Ilyen esetekben a szelvény kamatlába megegyezik a piaci kamatlábbal. Mivel a kötvény értékének hordozása pontosan megegyezik a kötvény névértékével, az effektív kamat módszer nem alkalmazható. A kötvénykibocsátásról, az időbeli elhatárolásokról és a kamatfizetésekről, a tőkeösszeg lejáratkor történő kifizetéséről a normál naplóbejegyzések kerülnek átadásra.

Az effektív kamat módszer gyakorlati alkalmazása

- Diszkont és prémiummal kibocsátott kötvények / kötvények.

- Az értékpapírok jelenértékének kiszámítása az IFRS szerint.

- A lízingszerződések szerinti minimális bérleti díjak jelenértékének kiszámítása.

Előnyök

- Nincs hirtelen terhelés vagy jövedelem az eredménykimutatásban. A kedvezményeket és a prémiumokat a kötvény élettartama alatt osztják szét.

- Jobb könyvelési gyakorlatokat, például az egyeztetési koncepciót alkalmaznak ebben a módszerben

- Az eredménykimutatásra gyakorolt jövőbeli hatás jó előre ismert, ami segít a kamatkiadások pontosabb költségvetésének elkészítésében.

Hátrányok

- Egy módszer összetettebb, mint az amortizáció lineáris módszere.

- Nem hasznos az értékcsökkenés elszámolásához.

Következtetés

A fenti vita alapján arra a következtetésre juthatunk, hogy az effektív kamat módszer a kamatkiadások kiszámításának pontosabb módja, mint más módszerek. Habár az effektív kamatláb-módszernek vannak bizonyos korlátai, ebben a módszerben egyértelműen követik az olyan számviteli koncepciót, mint az egyeztetési koncepció.