A 6 legjobb opciós kereskedési stratégia listája

- Hosszú hívási opciók kereskedési stratégiája

- Rövid vételi opciós kereskedési stratégia

- Hosszú eladási opciós kereskedési stratégia

- Rövid eladási opciós kereskedési stratégia

- Long Straddle Options kereskedési stratégia

- Rövid Straddle Opciók Kereskedési Stratégia

Beszéljük meg részletesen mindegyiket -

# 1 Hosszú hívási opciók kereskedési stratégiája

- Ez az egyik opciós kereskedési stratégia az agresszív befektetők számára, akik nagyon bullish egy részvény vagy egy index kapcsán.

- A hívások vásárlása kiváló módja lehet a korlátozott hátrányos kockázattal járó emelkedő potenciál megragadásának.

- Ez az összes opciós kereskedési stratégia legalapvetőbb. Ez viszonylag könnyen érthető stratégia.

- Ha vásárol, az azt jelenti, hogy bullish vagy egy részvényen vagy indexen, és a jövőben emelkedésre számítasz.

| Legjobb idő a használatra: | Amikor nagyon bullish vagy a részvényen vagy az indexen. |

| Kockázat: | A kockázat a Prémiumra korlátozódik. (Akkor van maximális veszteség, ha a piac az opciós kötési áron vagy az alatt jár le). |

| Jutalom: | A jutalom korlátlan |

| Nyereség: | (Sztrájk ár + prémium) |

Most értsük meg ezen a példán keresztül, hogyan lehet lekérni az adatokat a webhelyről, és hogyan lehet meghatározni a Long Call Strategy kifizetési ütemezését.

Hogyan lehet letölteni az Opciók adatait?

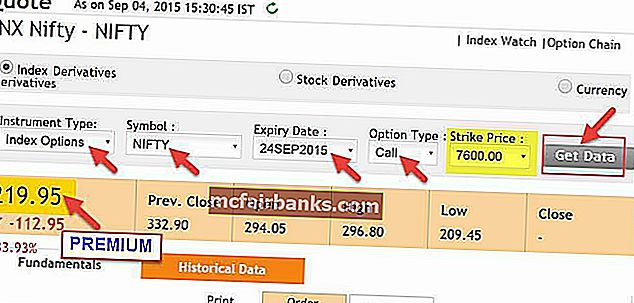

1. lépés: Keresse fel a tőzsde webhelyét

- Nyissa meg a //www.nseindia.com/ oldalt.

- Válassza a Részvényderivatívák lehetőséget

- A Keresés mezőbe írja be a CNX Nifty parancsot

- Az aktuális mutató index a jobb felső sarokban található. Jegyezze fel az Excel táblázatba.

- Felhívjuk figyelmét, hogy ebben a példában az NSE-t (Nemzeti Tőzsde, India) vettük figyelembe. Letölthet hasonló adatkészletet más nemzetközi tőzsdékhez, mint például az NYSE, az LSE stb

2. lépés: Keresse meg az Option Premium szolgáltatást

A következő lépés a Prémium megtalálása. Ehhez ki kell választania néhány adatot az Ön igényeinek megfelelően.

Tehát a Long Put opciós kereskedési stratégia esetében a következő adatokat választjuk ki.

Tehát a Long Put opciós kereskedési stratégia esetében a következő adatokat választjuk ki.

- Hangszer típusa: Index opciók

- Jelkép: NIFTY

- Lejárati idő: Válassza ki a kívánt lejárati dátumot.

- Opció típusa: Hívás (További példákhoz a Put opciót választjuk)

- Váltási ár: Válassza ki a kívánt vételárat. Ebben az esetben a 7600-at választottam.

- Az összes információ kiválasztása után kattintson az Adatok lekérése elemre. Ekkor megjelenik a prémium ár, amelyre a további számításokhoz szükség lesz.

3. lépés: Töltse fel az adatkészletet az Excel táblázatban

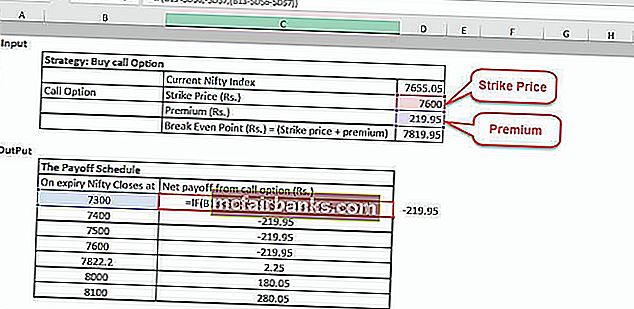

Miután megkapta az aktuális mutató indexárat és a prémium adatokat, folytathatja a bemeneti-kimeneti adatok kiszámítását az alábbiak szerint egy Excel-táblázatban.

- Amint a fenti képen látható, kitöltöttük a Current Nifty index, a Strike Price és a Premium adatait.

- Ezután kiszámítottuk a fedezeti pontot. A fedezeti pont nem más, mint az az ár, amelyet a részvénynek el kell érnie az opció vevői számára, hogy elkerülje a veszteséget, ha élnek az opcióval.

- A Call Option esetében így számoltuk ki a fedezeti pontot:

Megtérülési pont = kötési ár + prémium

4. lépés: Készítse el a kifizetési ütemtervet

Ezután elérkezünk a kifizetési ütemtervhez. Ez alapvetően megmondja, hogy mekkora profitot fog elérni, vagy mennyit fog veszíteni egy adott Nifty indexnél. Felhívjuk figyelmét, hogy opciók esetén nem köteles ezeket érvényesíteni, és így korlátozhatja veszteségét a befizetett díj összegére.

A táblázat a következő információkat tartalmazza:

- A Nifty különböző záró ára

- A hívási opció nettó kifizetése.

Az ebben az esetben alkalmazott képlet az Excel IF függvénye . A képlet így működik:

- Ha a Nifty záróár alacsonyabb, mint a Strike ár, akkor nem használjuk az opciót. Így ebben az esetben csak a fizetett prémium összegét veszti el (220).

- A megtérülési ponton és azon felül nyereséget kezdeni. Tehát ebben az esetben a Nifty záróár meghaladja a kötési árat, és az Ön által elért nyereséget = (Nifty záró Ár-Strike Ár-Prémium) -nak kell kiszámítani.

Ellenőrizheti a fenti képen használt képletet, ha azt a táblázatban szeretné használni.

Felhívjuk figyelmét, hogy minden stratégiához hozzáadunk egy bemeneti és egy kimeneti adatot. A beviteli adatok a kötési ár, a Current Nifty index, a prémium és a fedezeti pont. A kimeneti adatok tartalmazzák a kifizetési ütemtervet. Ez általában tiszta képet ad arról, hogy mennyit fog keresni vagy veszíteni különböző Nifty Closing árakon.| Stratégia: Vásárlási opciós kereskedési stratégia | ||

| Jelenlegi Nifty Index | 7655.05 | |

| Hívás opció | Sztrájk ár (Rs.) | 7600 |

| Prémium (Rs.) | 220 | |

| Fedezeti pont (Rs.) = (Kötési ár + prémium) | 7820 | |

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |

| Lejártával a Nifty bezárása | A hívási opció nettó kifizetése (Rs.) |

| 7300 | -220 |

| 7400 | -220 |

| 7500 | -220,00 |

| 7600 | -220,00 |

| 7820 | 0 |

| 8000 | 180 |

| 8100 | 280 |

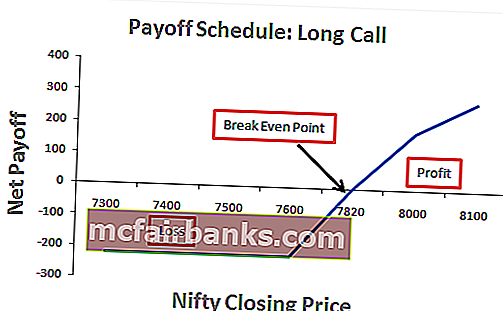

Hosszú hívás stratégia elemzése

- A hátrányos kockázatot a fizetett prémium mértékére korlátozza.

- De ha emelkedik a Nifty, akkor a potenciális hozam korlátlan.

- Ez az egyik olyan opciós kereskedési stratégia, amely a legegyszerűbb módját kínálja az előnyöknek.

És ezért ez a leggyakoribb választás az Options első befektetői körében.

# 2 Rövid vételi opciós kereskedési stratégia

- A fent tárgyalt opciós kereskedési stratégiában abban reménykedtünk, hogy a részvények a jövőben emelkedni fognak, ezért hosszú távú stratégiát fogadtunk el ott.

- De a rövid hívás stratégiája ennek ellentéte. Amikor az alapkészlet csökkenésére számít, elfogadja ezt a stratégiát.

- A befektető akkor adhatja el a vételi opciókat, ha nagyon elviseli a részvényeket / indexeket, és az árak csökkenésére számít.

- Ez egy olyan pozíció, amely korlátozott profitpotenciált kínál. A befektető nagy veszteségeket szenvedhet el, ha az alapul szolgáló ár csökkenés helyett emelkedni kezd.

- Bár ezt a stratégiát könnyű végrehajtani, meglehetősen kockázatos lehet, mivel a Hívás eladója korlátlan kockázatnak van kitéve.

| Legjobb idő a használatra: | Amikor nagyon mackós vagy a részvényen vagy az indexen. |

| Kockázat: | A kockázat itt korlátlan lesz |

| Jutalom: | A jutalom a prémium összegére korlátozódik |

| Nyereség: | Sztrájk ár + prémium |

Rövid hívási stratégia példa

- Matt meddő a Nifty-vel kapcsolatban, és arra számít, hogy leesik.

- Matt elad egy vételi opciót, amelynek kötési ára Rs. 7600 R prémium áron. 220, amikor a jelenlegi Nifty értéke 1.

- Ha a Nifty 7600 vagy ennél alacsonyabb értéken marad, akkor a Call opciót a Call vevője nem fogja gyakorolni, és Matt megtarthatja a 220 Rp prémiumot.

Rövid hívási stratégia bemenetek

| Stratégia: Értékesítési opció kereskedési stratégia | ||

| Jelenlegi Nifty Index | 7655.1 | |

| Hívás opció | Sztrájk ár (Rs.) | 7600 |

| Prémium (Rs.) | 220 | |

| Fedezeti pont (Rs.) = (Kötési ár + prémium) | 7820 | |

Rövid hívási stratégia kimenetek

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |

| Lejártával a Nifty bezárása: | A hívási opció nettó kifizetése (Rs.) |

| 7300 | 220 |

| 7400 | 220 |

| 7500 | 220 |

| 7600 | 220 |

| 7820 | 0 |

| 8000 | -180 |

| 8100 | -280 |

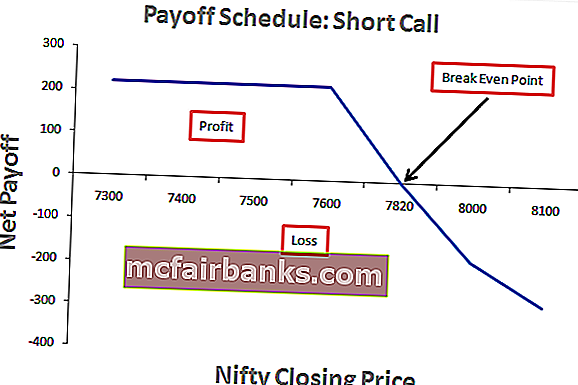

Rövid hívásstratégia elemzés

- Használja ezt a stratégiát, ha erősen arra számít, hogy az ár a jövőben biztosan csökken.

- Ez kockázatos stratégia, mivel a részvényárfolyamok emelkedésével a rövid hívás gyorsabban veszít pénzből.

- Ezt a stratégiát Rövid meztelen hívásnak is hívják, mivel a befektető nem rendelkezik az általa rövidített részvényekkel.

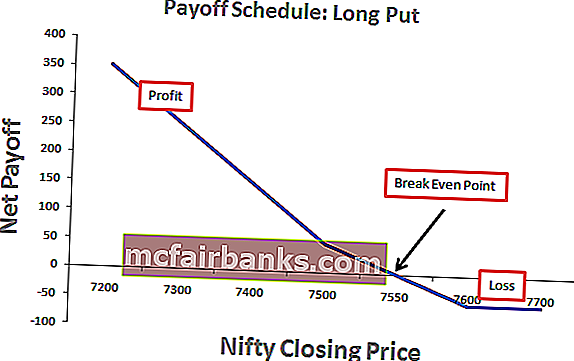

# 3 Put Opciós kereskedési stratégia

- A Long Put különbözik a Long Call-től. Itt meg kell értened, hogy a Put vásárlása ellentétes a Call vételével.

- Amikor a részvény / index iránt érdeklődik, vásárol egy Call-et. De ha bearish vagy, vásárolhat Put opciót.

- Az eladási opció megadja a vevőnek a részvény (eladási eladónak) eladását egy előre meghatározott áron. Ezáltal korlátozza a kockázatát.

- Így a Long Pu ott medve stratégiává válik. Ön, mint befektető, vásárolhat Put opciókat a kieső piac előnyeinek kihasználása érdekében.

| Legjobb idő a használatra: | Amikor a befektető meddő a részvényről / indexről. |

| Kockázat: | A kockázat a fizetett díj összegére korlátozódik. |

| Jutalom: | Korlátlan |

| Nyereség: | (Sztrájk ár - prémium) |

Példa hosszú távú stratégiára

- Jákob medvés a Nifty-n, szeptember 6-án, amikor a Nifty 1-kor van.

- Put opciót vásárol, kötési árfolyammal. 7600 R prémium áron. 50, lejár: 24

- Ha a Nifty 7550 (7600-50) alá kerül, akkor Jacob profitot fog elérni az opció gyakorlásával.

- Ha a Nifty 7600 fölé emelkedik, akkor a prémium maximális elvesztésével lemondhat az opcióról (értéktelenül jár le).

Hosszú távú stratégiai bemenet

| Stratégia: vételi eladási opciós kereskedési stratégia | ||

| Jelenlegi Nifty Index | 7655.1 | |

| Put Option | Sztrájk ár (Rs.) | 7600 |

| Prémium (Rs.) | 50 | |

| Nyereséges pont (Rs.) = (Kötési ár - prémium) | 7550 | |

Hosszú távú stratégiai kimenet

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |

| Lejártával a Nifty bezárása: | A hívási opció nettó kifizetése (Rs.) |

| 7200 | 350 |

| 7300 | 250 |

| 7400 | 150 |

| 7500 | 50 |

| 7550 | 0 |

| 7600 | -50 |

| 7700 | -50 |

Hosszú távú stratégiai elemzés

- Ha meddő vagy, profitálhatsz a csökkenő részvényárfolyamokból a Puts vásárlásával. A kockázatát a kifizetett prémium összegére korlátozhatja, de profitpotenciálja korlátlan marad.

Ez az egyik széles körben alkalmazott opciós kereskedési stratégia, amikor a befektető bearish.

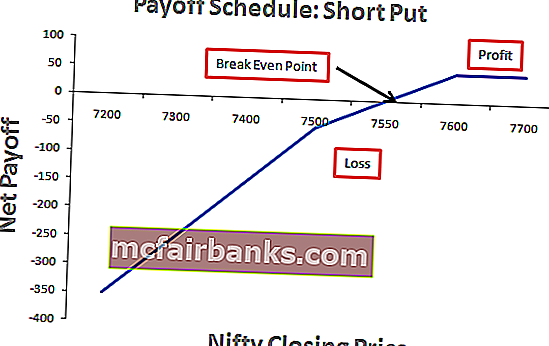

# 4 rövid eladási opciós kereskedési stratégia

- A hosszú Put opciós kereskedési stratégiában azt láthattuk, amikor a befektető viseli a részvényt, amelyet Put vásárol. De a Put eladása ellentétes a Put vásárlásával.

- A befektető általában akkor adja el a Put-t, amikor bullish a részvényekkel kapcsolatban. Ebben az esetben a befektető a részvényár emelkedésére számít.

- Amikor egy befektető elad egy eladást, akkor egy Premium-t keres (a vevőtől). Itt a befektető eladta valakinek azt a jogot, hogy a részvényeket kötési áron eladja neki.

- Ha a részvény árfolyama meghaladja a kötési árfolyamot, akkor ez a stratégia nyereséget jelent az eladó számára, mivel a vevő nem használja a Put-t.

- De ha a részvényárfolyam a kötési ár alá csökken, meghaladja a prémium összegét, akkor a Put eladó pénzt veszít. A lehetséges veszteség itt korlátlan.

| Legjobb idő a használatra: | Amikor a befektető nagyon bullish a részvényen vagy az indexen. |

| Kockázat: | Put Strike Price –Put Premium. |

| Jutalom: | Ez a Premium összegére korlátozódik. |

| Nyereség: | (Sztrájk ár - prémium) |

Rövid eladási stratégia példa

- Richard bikás a Nifty-n, amikor 7703,6-nál jár.

- Richard elad egy Put opciót, kötési árfolyama Rs. 7600 R prémium áron. 50, lejár: 24

- Ha a Nifty index 7600 felett marad, akkor megszerzi a prémium összegét, mivel a Put vevő nem él opciójával.

- Abban az esetben, ha a Nifty 7600 alá esik, a Put vevő él az opcióval, és Richard pénzt veszít.

- Ha a Nifty 7550 alá esik, ami a megtérülési pont, Richard elveszíti a prémiumot és még többet, a Nifty esésének mértékétől függően.

Rövid eladási stratégia bemenet

| Stratégia: Sell Put Opciós kereskedési stratégia | ||

| Jelenlegi Nifty Index | 7703.6 | |

| Put Option | Sztrájk ár (Rs.) | 7600 |

| Prémium (Rs.) | 50 | |

| Nyereséges pont (Rs.) = (Kötési ár - prémium) | 7550 | |

Rövid eladási stratégia kimenet

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |

| Lejártával a Nifty bezárása: | A hívási opció nettó kifizetése (Rs.) |

| 7200 | -350 |

| 7300 | -250 |

| 7400 | -150 |

| 7500 | -50 |

| 7550 | 0 |

| 7600 | 50 |

| 7700 | 50 |

Rövid eladási stratégia elemzés

- A Puts eladása rendszeres jövedelemhez vezethet, de ezt körültekintően kell elvégezni, mivel a lehetséges veszteségek jelentősek lehetnek.

- Ez a stratégia jövedelemtermelő stratégia.

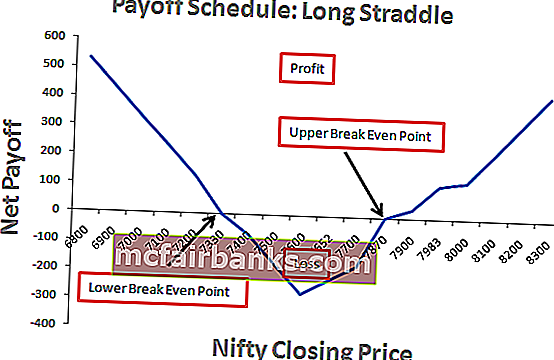

# 5 Hosszú Straddle Opciók Kereskedési Stratégia

- A hosszú terepjáró stratégia más néven vételi straddle vagy egyszerűen „straddle”. Ez az egyik semleges opciós kereskedési stratégia, amely magában foglalja egyazon mögöttes részvény eladásának és vételének egyidejű vásárlását.

- A kötési ár és a lejárati idő ugyanaz. Azáltal, hogy hosszú pozíciókkal rendelkezik mind a vételi, mind az eladási opciókban, ez a stratégia nagy nyereséget érhet el, függetlenül attól, hogy az alapul szolgáló részvényárfolyam milyen irányba halad.

- De a lépésnek elég erősnek kell lennie.

| Legjobb idő a használatra: | Amikor a befektető úgy gondolja, hogy az alapul szolgáló részvény / index a közeljövőben jelentős volatilitást fog tapasztalni. |

| Kockázat: | A kezdeti befizetett díjra korlátozódik. |

| Jutalom: | A jutalom itt Korlátlan |

| Nyereség: | 1. Felső megtérülési pont = Hosszú hívás kötési ára + Nettó fizetett nettó prémium.2. Alsó megtérülési pont = hosszú eladási árfolyam - nettó prémium fizetés. |

Példa a Straddle stratégiára

- Harrison az NSE weboldalára látogat.

- Az aktuális ügyes index, a kötési ár (Rs.) És a prémium (Rs.) Adatait szerzi be.

- Ezután kiválasztja az index származékát. Instrumentumtípusban Harrison index opciókat választ, szimbólumban remekeket, a lejárati idő szeptember 24., az opció típusát hívják meg, és a kötési ár 7600.

- A fizetett Call Premium ára 220 RS. Most, opciótípusként a Put opciót választja, a Strike Price megegyezik a fentivel, azaz a So Put prémium fizetett 50.

A bemeneti táblázat adatai a következők:

- A jelenlegi mutató index 7655,05

- A kötési ár 7600

- A teljes kifizetett díj 220 + 50, ami 270-nek felel meg.

- A felső megtérülési pontot 7600 + 270-nek számítják, ami 7870-re esik

- Az alsó megtérülési pontot 7600-270-nek számítják, ami 7330-ra esik

- Feltételezzük, hogy a lejáratkor a Nifty Closed a lejárati dátummal zárul a 6800, 6900, 7000, 7100 és így tovább.

Long Straddle Strategy Input

| Stratégia: Vételi és eladási vételi opciók kereskedési stratégiája | ||

| Jelenlegi Nifty Index | 7655.05 | |

| Hívás és eladás opció | Sztrájk ár (Rs.) | 7600 |

| Call Premium (Rs.) | 220 | |

| Tedd Premium (Rs.) | 50 | |

| Összes prémium (Rs) | 270 | |

| Nyereséges pont (Rs.) | 7870 | |

| Nyereséges pont (Rs.) | 7330 | |

Long Straddle Strategy Output

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |||

| Lejártával a Nifty bezárása: | A nettó kifizetés a vételi eladástól (Rs.) | A megvásárolt hívás nettó kifizetése (Rs.) | Nettó kifizetés (Rs.) |

| 6800 | 750 | -220 | 530 |

| 6900 | 650 | -220 | 430 |

| 7000 | 550 | -220 | 330 |

| 7100 | 450 | -220 | 230 |

| 7200 | 350 | -220 | 130 |

| 7330 | 220 | -220 | 0 |

| 7400 | 150 | -220 | -70 |

| 7500 | 50 | -220 | -170 |

| 7600 | -50 | -220 | -270 |

| 7652 | -50 | -168 | -218 |

| 7700 | -50 | -120 | -170 |

| 7870 | -50 | 50 | 0 |

| 7900 | -50 | 80 | 30 |

| 7983 | -50 | 163 | 113 |

| 8000 | -50 | 180 | 130 |

| 8100 | -50 | 280 | 230 |

| 8200 | -50 | 380 | 330 |

| 8300 | -50 | 480 | 430 |

Long Straddle Strategy Analysis

- Ha a részvény / index árfolyama emelkedik, akkor a lehívást addig gyakorolják, amíg az eladási érték lejár, és ha a részvény / index ára csökken, akkor az eladást gyakorolják, a vételi érték lejár.

- Akárhogy is, ha a részvény / index volatilitást mutat a kereskedelem költségeinek fedezésére, akkor profitot kell termelni.

- Ha a részvény / index a felső és az alsó fedezeti pont között helyezkedik el, akkor veszteségeket szenved el.

- A Straddles segítségével a befektető irány-semleges.

- Csak arra törekszik, hogy a részvény / index mindkét irányban exponenciálisan törjön ki.

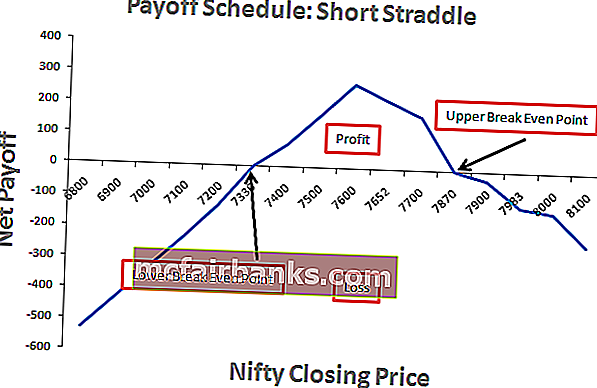

# 6 Rövid Straddle Opciók Kereskedési Stratégia

- A Short Straddle pontosan ellentétes a Long Straddle-vel.

- A befektető akkor alkalmazhatja ezt a stratégiát, ha úgy érzi, hogy a piac nem mutat nagy mozgást. Ezáltal ugyanazon részvényen / indexen vételi és eladási tételt ad el ugyanazon futamidőn és kötési áron.

- Nettó jövedelmet teremt a befektető számára. Ha a részvény / index nem mozog sokat egyik irányban sem, akkor a befektető megtartja a Prémiumot, mivel sem a vételi, sem a eladási forgalmat nem gyakorolják.

| Legjobb idő a használatra: | Amikor a befektető úgy gondolja, hogy az alapul szolgáló részvény a közeljövőben nagyon csekély volatilitást fog tapasztalni. |

| Kockázat: | Korlátlan |

| Jutalom: | A kapott prémiumra korlátozódik |

| Nyereség: | 1. Felső megtérülési pont = Rövid hívás kötési ára + Fogadott nettó prémium2. Alsó megtérülési pont = rövid eladási árfolyam - nettó prémium fogadott ára |

Rövid Straddle stratégiai példa

- Buffey az NSE webhelyére megy, és lekérdezi a Current Nifty Index, a Strike Price (Rs.) És a Premium (Rs.) Adatait.

- Ezután kiválasztja az index származékát. A műszertípusban az index opciókat választja, a szimbólumban az ügyeset választja, a lejárati idő szeptember 24., az opció típusát meghívják, és a kötési ár 7600.

- A fizetett Call Premium ára 220 RS. Most, opciótípusként a Put opciót választja, a Strike Price megegyezik a fentiekkel, azaz

- Tehát a fizetett Put prémium 50.

Rövid Straddle Stratégia bemenetek

| Stratégia: eladási és eladási vételi opciók kereskedési stratégiája | ||

| Jelenlegi Nifty Index | 7655 | |

| Hívás és eladás opció | Sztrájk ár (Rs.) | 7600 |

| Call Premium (Rs.) | 220 | |

| Tedd Premium (Rs.) | 50 | |

| Összes prémium (Rs) | 270 | |

| Nyereséges pont (Rs.) | 7870 | |

| Nyereséges pont (Rs.) | 7330 | |

Rövid Straddle Strategy kimenetek

| Ennek az opciós kereskedési stratégiának a kifizetési ütemezése | |||

| Lejártával a Nifty bezárása | Nettó kifizetés a Put Sold-tól (Rs.) | A Call Sold (Rs.) Nettó kifizetése | Nettó kifizetés (Rs.) |

| 6800 | -750 | 220 | -530 |

| 6900 | -650 | 220 | -430 |

| 7000 | -550 | 220 | -330 |

| 7100 | -450 | 220 | -230 |

| 7200 | -350 | 220 | -130 |

| 7330 | -220 | 220 | 0 |

| 7400 | -150 | 220 | 70 |

| 7500 | -50 | 220 | 170 |

| 7600 | 50 | 220 | 270 |

| 7652 | 50 | 168 | 218 |

| 7700 | 50 | 120 | 170 |

| 7870 | 50 | -50 | 0 |

| 7900 | 50 | -80 | -30 |

| 7983 | 50 | -163 | -113 |

| 8000 | 50 | -180 | -130 |

| 8100 | 50 | -280 | -230 |

| 8200 | 50 | -380 | -330 |

| 8300 | 50 | -480 | -430 |

| 8300 | 50 | -480 | -430 |

Rövid Straddle Stratégiaelemzés

- Ha a részvény jelentősen felfelé vagy lefelé mozog, a befektető vesztesége jelentős lehet.

- Ez egy kockázatos stratégia. Csak akkor szabad gondosan elfogadni, ha a piac várható volatilitása korlátozott.

Következtetés

Számtalan opciós kereskedési stratégia áll rendelkezésre, de ami hosszú távon segítségedre lesz, az a „szisztematikus és valószínűség-tudatos”. Nem számít, milyen stratégiát használ, elengedhetetlen, hogy jól ismerje a piacot és a célját.

A legfontosabb itt megérteni, hogy az opciós kereskedési stratégiák közül melyik felel meg Önnek jobban.

Tehát valóban melyik opciós kereskedési stratégia felel meg a legjobban?

Hasznos bejegyzések

Ez egy útmutató az opciós kereskedési stratégiákhoz. Itt megvitatjuk a hat fontos stratégiát - # 1: Hosszú hívás stratégia, # 2: Rövid hívás stratégia, # 3: Hosszú eladási stratégia, # 4: Rövid eladási stratégia, # 5: Hosszú távú stratégia és # 6: Rövid átvezető stratégia . A derivatívákról és a kereskedésről a következő cikkekből tudhat meg többet -

Original text

- Karrier a kereskedelemben

- Saját tulajdonú kereskedelem jelentése

- Mi a Trading Floor?

- A legjobb opciók kereskedési könyvei <